Alocação de Ativos de Portfólio – Como Maximizar Seus Retornos?

Ter sucesso na indústria de negociação requer análises avançadas, experiência e conhecimento. A combinação dessas habilidades pode gerar um trader altamente lucrativo. Os investidores, independentemente de sua expertise, devem analisar e planejar cuidadosamente seu portfólio de negociação.

A competição no mercado financeiro está se tornando altamente intensa, com mais ativos disponíveis e menores barreiras de entrada. Isso significa que mais participantes compartilham a receita do mercado, necessitando a criação do melhor método de alocação de ativos de portfólio que assegure longevidade e lucratividade.

Procurando por ideias para otimizar seus investimentos e estilo de negociação? Vamos revisar como criar um portfólio de sucesso que traga renda, risco equilibrado e crescimento potencial.

Principais Conclusões

- Alocação de ativos de portfólio refere-se à distribuição do capital de um investidor em várias seguridades para alcançar retornos equilibrados.

- A maioria das estratégias de alocação de ativos foca em renda, equilíbrio ou crescimento, dependendo da idade do investidor, tempo e tolerância ao risco.

- Não há uma abordagem única para todos na alocação de investimentos. Um trader deve decidir com base na estratégia de investimento e nos objetivos financeiros.

- A maioria dos métodos de alocação inclui ações, títulos e mercados monetários, onde ações trazem os maiores retornos com altos riscos, enquanto títulos e investimentos em dinheiro trazem retornos equilibrados.

O que é Alocação de Ativos?

Alocação de ativos de portfólio refere-se à distribuição de uma cesta de investimentos de maneira controlada e cuidadosa para ajudar o trader a alcançar seus objetivos financeiros.

Isso significa alocar seguridades negociáveis e classes de ativos de uma certa forma que aumente a lucratividade e a sustentabilidade do investidor, levando em conta a tolerância ao risco, a idade e as condições de mercado.

Os investidores devem continuamente monitorar seu portfólio de investimentos e atualizá-lo de acordo com a volatilidade do mercado, os níveis de risco e os retornos realizados.

Por exemplo, um trader pode alocar 75% para o mercado de ações, 10% para o mercado monetário e 15% para títulos. Isso é uma alocação de ativos de portfólio bem-sucedida? Depende da escolha dos ativos, da duração e do objetivo financeiro.

Por que a Alocação de Ativos de Portfólio é Importante?

Essa abordagem ressoa com o velho ditado, “Não coloque todos os ovos em uma cesta”, porque o mercado financeiro é altamente dinâmico. Um mercado em declínio geralmente significa que outra classe de ativos está prosperando.

Por exemplo, o desempenho em declínio do Dólar Americano está geralmente associado ao crescimento do ouro, pois os investidores transferem seus investimentos no mercado monetário para um ativo mais estável, como o ouro.

A alocação de ativos de portfólio também é vital para se proteger contra posições de mercado arriscadas. Por exemplo, investir em moedas pode trazer retornos mais altos do que títulos. No entanto, o mercado de Forex é altamente volátil, enquanto os títulos oferecem retornos moderados com melhor estabilidade.

Classes de Ativos de Portfólio de Investimento

Moedas, ações e títulos são instrumentos financeiros clássicos que os investidores utilizam para criar um portfólio de investimentos equilibrado.

O dinheiro, ou mercado monetário, é um investimento de curto prazo que oferece retornos moderados para investidores iniciantes. Eles funcionam de forma semelhante às contas de poupança, onde um usuário deposita fundos em uma conta de mercado monetário de acordo com um valor mínimo predeterminado. O capital é investido em títulos do tesouro e comerciais por um ano e 270 dias, respectivamente.

Os títulos são seguridades emitidas por governos ou organizações financeiras estabelecidas, usadas para controlar o fluxo de caixa institucional. Esses títulos têm receitas de juros fixas, onde o trader ganha pagamentos conforme estabelecido no contrato de títulos. Portanto, esses ativos não estão sujeitos às flutuações do mercado, mas podem trazer ganhos insignificantes.

Ações, ou equities, são mais lucrativas a longo prazo. A taxa de crescimento desses investimentos depende da indústria e se a ação paga dividendos. Especialistas recomendam manter ações por aproximadamente cinco anos para perceber ganhos notáveis. Esses ativos geralmente compõem a maioria do portfólio de um investidor porque geram lucros mais altos.

Subclasses que Você Precisa Conhecer

As classes de ativos mencionadas anteriormente têm subcategorias que traders experientes utilizam para ajustar seus portfólios. Estas incluem:

- Ações de pequena capitalização: Empresas com uma capitalização de mercado inferior a $2 bilhões. Essas ações têm liquidez relativamente baixa, o que as torna mais arriscadas, mas têm uma taxa de crescimento mais alta.

- Ações de média capitalização: Empresas com capitalização de mercado entre $2 bilhões e $10 bilhões. Estas trazem um equilíbrio moderado de risco e rentabilidade.

- Ações de grande capitalização: Empresas com capitalização de mercado superior a $10 bilhões. Estas ações blue-chip oferecem baixas taxas de crescimento, mas são altamente líquidas e estáveis.

- Seguridades internacionais: Estas são ações e seguridades emitidas por entidades estrangeiras e listadas em mercados de câmbio estrangeiros.

- Seguridades de renda fixa: Títulos governamentais e corporativos que oferecem pagamentos de juros fixos periodicamente, além de pagar o principal de volta na data de vencimento. Essas seguridades oferecem baixa volatilidade, baixo risco e renda estável.

- Mercados emergentes: Estes são ativos emitidos por entidades em países em desenvolvimento. Mercados emergentes oferecem altos retornos potenciais, mas são altamente arriscados devido à incerteza econômica.

- Mercado monetário: Estes são investimentos de curto prazo que funcionam de forma semelhante às contas de poupança tradicionais dos bancos. No entanto, oferecem taxas de juros melhoradas no curto prazo.

- Fundos de investimento imobiliário: REITs são pools de investimentos em imóveis e hipotecas que oferecem retornos flexíveis.

Três Modelos de Alocação de Ativos

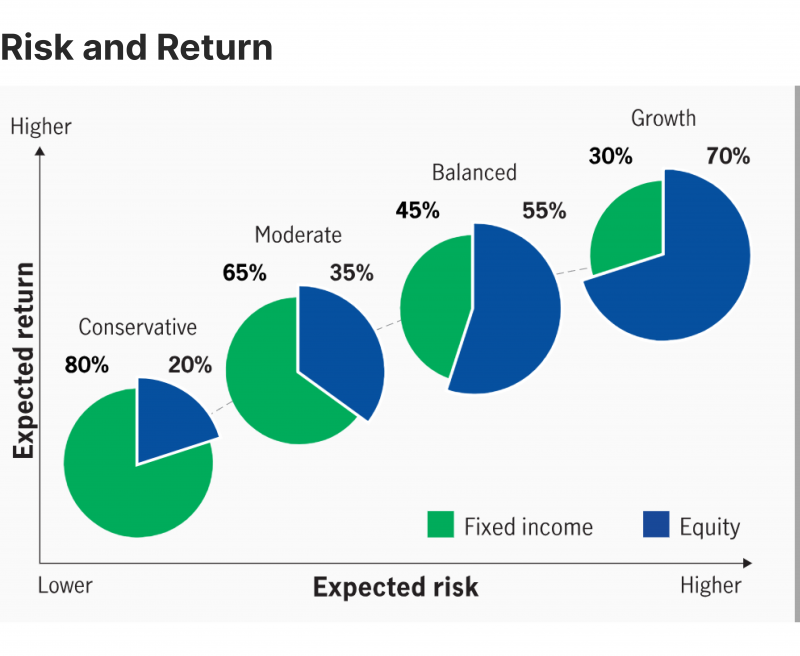

As estratégias de alocação de portfólio baseiam-se em três conceitos básicos. Estes são renda, equilíbrio e crescimento. Os investidores manipulam as proporções na alocação de ativos para criar a melhor estratégia que atenda aos seus objetivos.

Portfólio de Renda

Esta abordagem foca na maximização das receitas. Os investidores utilizam ações que pagam dividendos e títulos com cupom. Dividendos são pagamentos que os acionistas recebem como parte dos lucros da empresa. Os dividendos dos acionistas são emitidos mensalmente, trimestralmente ou semestralmente por ação.

Tem dúvidas sobre a configuração da sua corretora?

Nossa equipe está aqui para orientá-lo — esteja você começando ou expandindo.

Os títulos com cupom são títulos do tesouro que pagam aos detentores quantias fixas mensalmente ou trimestralmente até o vencimento. Esses ativos são adequados para investidores que desejam aumentar sua lucratividade em curto prazo.

Portfólio de Equilíbrio

Como o nome sugere, a alocação de ativos equilibrada combina títulos e ações para minimizar a volatilidade e focar na estabilidade. Investidores nesta categoria focam em ganhos de longo prazo, independentemente das flutuações de preços de curto prazo, e têm um horizonte de investimento de longo alcance.

Esta estratégia de portfólio é adequada para investidores que estão trabalhando em seus planos de aposentadoria e desejam ter capital suficiente por muitos anos.

Portfólio de Crescimento

Esta estratégia de alocação de ativos é para investidores de longo prazo. Ela foca em empresas blue-chip e ações estáveis que podem crescer significativamente ao longo dos anos. Essas ações podem flutuar amplamente em dinâmicas de curto prazo, mas o trader não foca nos ganhos atuais.

Os traders seguem essa abordagem para financiar uma compra significativa no futuro, como uma casa de aposentadoria ou uma viagem ao redor do mundo. Os investidores têm mais probabilidade de realizar esses ganhos em cinco anos, pelo menos.

Os investidores utilizam plataformas de alocação de ativos online e softwares para simplificar seus investimentos e gerenciar seus fundos de forma mais eficiente. O Quicken é o software mais antigo (est. 1982), enquanto outros incluem ShareSight, Kubera, SigFig e MorningStar Investor.

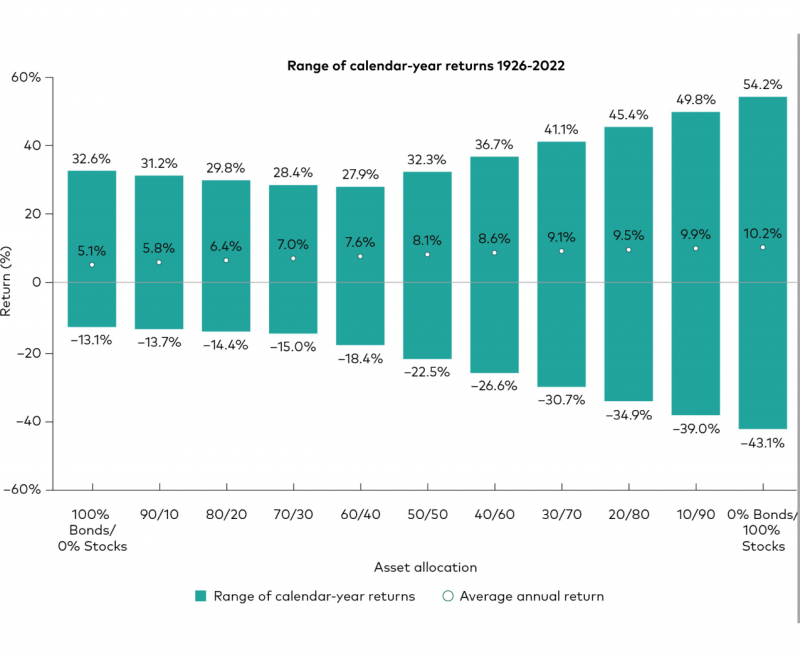

Alocação de Ativos de Portfólio Baseada na Idade

A alocação de ativos por idade implica planejar a combinação de ações e títulos com base na idade do investidor e no plano de aposentadoria. Ela encontra a melhor porcentagem de cada classe de ativos de forma a maximizar os lucros das ações até a idade de aposentadoria.

Como regra geral, um trader subtrai sua idade atual de 100 para encontrar a alocação ideal de ações. Um investidor de 35 anos alocaria 65% do portfólio para ações, incluindo ações de pequena a grande capitalização e ações que pagam dividendos.

Os 35% restantes do portfólio de investimentos vão para títulos ou entre títulos e mercados monetários.

Alocação de Ativos de Portfólio ao Longo do Ciclo de Vida

A alocação de portfólio ao longo do ciclo de vida parece semelhante à estratégia baseada na idade. No entanto, ela foca na idade, na tolerância ao risco e nos objetivos financeiros.

Também conhecida como alocação de ativos de data alvo, ela ajusta continuamente as porcentagens de alocação à medida que o investidor se aproxima da aposentadoria. Eventualmente, essa estratégia reduz o fator de risco e investe em seguridades mais estáveis.

As corporações de investimento emitem planos de alocação ao longo do ciclo de vida pré-estabelecidos por idade de aposentadoria. Por exemplo, o fundo Vanguard 2030 é destinado a pessoas que esperam deixar o mercado de trabalho até 2030. Esse portfólio de investimentos inclui 63% de ações, 36% de títulos e 1% de reservas de curto prazo.

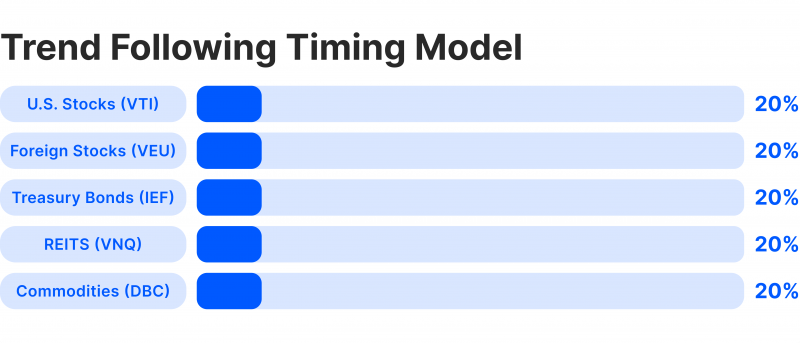

Alocação de Ativos de Portfólio para Todos os Tempos

O planejamento de portfólio para todos os tempos é uma estratégia de alocação de ativos que funciona independentemente das condições do mercado. Assim, um trader pode manter a lucratividade durante os mercados em alta e em baixa, apesar das ações ocasionais de preços.

Essa estratégia foi desenvolvida pelo investidor americano e gestor de fundos de hedge Ray Dalio, que criou um portfólio que funciona durante o crescimento e a recessão do mercado.

Essa abordagem de alocação proporciona um equilíbrio igual entre a maioria das classes de ativos, compreendendo 30% de ações dos EUA, 40% de títulos de longo prazo, 15% de títulos de médio prazo, 7,5% de ouro e 7,5% de commodities. Combinar essas seguridades pode presumivelmente oferecer ganhos estáveis ao longo do tempo.

Alocação de Ativos de Peso Constante

A alocação de peso constante requer que o trader atualize a distribuição proporcional do portfólio entre os ativos.

Por exemplo, se o capital de um investidor é $10,000, e ele alocou 90% para ações e 10% para títulos. Isso significa que ele investe $9,000 e $1,000, respectivamente.

Alguns meses depois, se o valor das ações cair para $8,500 e os títulos subirem para $1,500, a alocação agora é de 85% para ações e 15% para títulos. Portanto, o trader compraria mais ações e venderia títulos para manter o equilíbrio original de 90/10. Alguns investidores preferem deixar uma margem de 5% para acomodar a dinâmica do mercado, não comprando e vendendo para cada mudança de alocação de 2% ou 3%.

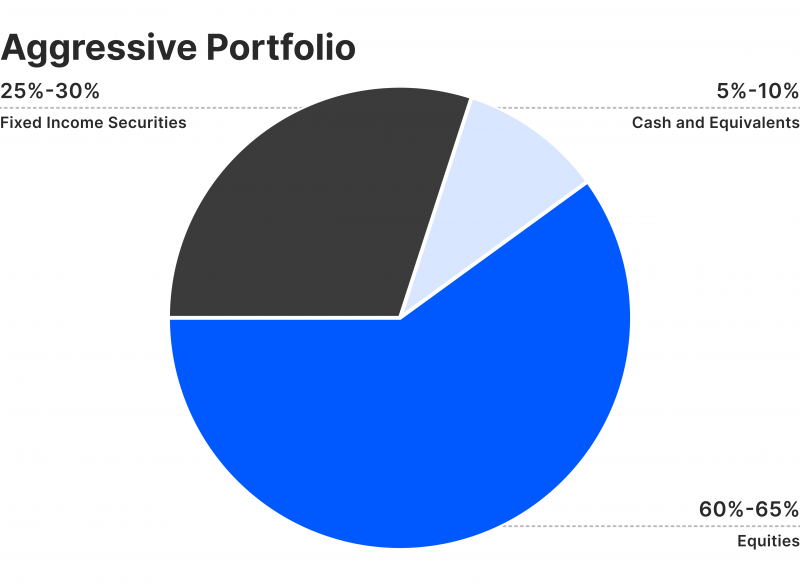

Alocação de Portfólio Agressiva

A alocação agressiva é uma estratégia focada em crescimento que visa capitalizar os ganhos das ações blue-chip a longo prazo.

Um trader que segue uma abordagem agressiva investe principalmente em ações que geram retornos significativos e estáveis para os próximos anos. Essa estratégia também inclui seguridades de renda fixa, como investimentos no mercado monetário e títulos do governo.

A agressividade dessa estratégia varia entre moderadamente agressiva e muito agressiva. Uma maior agressividade do mercado implica uma alocação de 80-100% em ações, enquanto uma abordagem moderada limita os investimentos em ações a 60-70%.

Alocação Tática de Ativos de Portfólio

A alocação tática de ativos significa identificar o momento do mercado e oportunidades excepcionais e tomar decisões oportunas para maximizar os ganhos usando investimentos de curto e longo prazo.

Nesta abordagem, um trader gerenciaria um portfólio focado em longo prazo composto por ações e títulos. No entanto, quando surgem oportunidades súbitas, como aumentos acentuados em ações farmacêuticas ou quedas significativas em automotivos, o trader rapidamente compra essas ações para capitalizar nas oportunidades de ganho antes de voltar à estratégia de longo prazo.

Essa abordagem requer uma análise cuidadosa e conhecimento avançado do mercado para tomar decisões oportunas e precisas.

Alocação Dinâmica de Ativos de Portfólio

Essa abordagem requer avaliação do mercado e tomada de decisões com base em atualizações atuais. Ao contrário de outras estratégias que incluem uma alocação alvo e mudanças constantes para manter o investimento proporcional, a alocação dinâmica de ativos requer lidar com mercados em crescimento e em declínio.

Por exemplo, se as ações de tecnologia estão caindo, o trader mudaria de posições longas para curtas para ganhar com a diminuição dos valores de mercado. Simultaneamente, um trader compraria ações em alta. O investidor repetiria essa mudança dinâmica de ativos para maximizar seus ganhos.

Descubra as ferramentas que impulsionam mais de 500 corretoras

Explore nosso ecossistema completo — da liquidez ao CRM até a infraestrutura de negociação.

Alocação de Ativos de Investimento Segurado

A estratégia de alocação de ativos segurados cria uma base livre de risco com seguridades alternativas que maximizam os retornos do investidor. Essa abordagem estabelece um nível mínimo de retorno que os traders devem sempre manter.

Enquanto o limiar for atingido, o investidor pode buscar oportunidades em ativos e mercados de risco misto, utilizando análise de mercado, avaliação de risco e consultoria financeira. Se o valor do portfólio cair abaixo do nível base, o investidor compra mais seguridades de baixo risco, como títulos e T-bills, para alcançar o nível mínimo.

Essa abordagem é adequada para investidores de longo prazo e aqueles que desejam assumir riscos calculados enquanto obtêm um nível confortável de retornos.

Método de Alocação de Ativos Integrado

O modelo de alocação de ativos integrado considera os ganhos potenciais do mercado e a tolerância ao risco do trader. Dessa forma, o trader investe em seguridades que maximizam seus lucros levando em conta a idade e o risco.

Por exemplo, investidores próximos da aposentadoria assumem menos riscos e investem menos em ações, independentemente das projeções de retorno. Esse método integra o apetite de risco do investidor para fazer julgamentos de mercado.

Esse método funciona contra a alocação estratégica de ativos, por exemplo, que foca em mudar os investimentos de acordo com as mudanças do mercado para perseguir ganhos, pois pode acarretar riscos potenciais.

Planeje Sua Alocação de Ativos e Construção de Portfólio

Investidores, iniciantes e profissionais utilizam ferramentas de alocação de ativos de portfólio para gerenciar seu capital e garantir retornos que estejam alinhados com seus objetivos. Caso contrário, investir aleatoriamente sem uma estrutura pode expor o trader a riscos significativos, especialmente durante eventos inesperados do mercado.

Aqui está como você pode construir seu portfólio de investimentos.

- Determine seus objetivos: Defina seus objetivos financeiros. Se você deseja alcançar uma aposentadoria confortável, possuir uma propriedade, comprar um carro ou fazer uma viagem de férias. Definir seus objetivos ajuda a encontrar o melhor modelo de alocação de ativos que maximize seus ganhos de forma oportuna.

- Identifique sua tolerância ao risco: Entenda os tipos de riscos que existem e quanto você pode tolerar com cada investimento. Isso varia de acordo com seu objetivo, idade e modelo de alocação.

- Selecione seu horizonte de investimento: Investimentos de 5, 10 ou 20 anos têm abordagens diferentes. Portanto, é importante determinar com que rapidez você deseja alcançar esses objetivos.

- Analise sua alocação de ativos: Pesquise e analise cada mercado e classe de ativos antes de investir. Encontre o equilíbrio certo entre títulos, ações e investimentos em dinheiro no seu portfólio.

- Escolha seus investimentos: Após encontrar as porcentagens corretas de alocação de portfólio. Determine os instrumentos financeiros nos quais você deseja investir. Certifique-se de entender como cada mercado se move.

- Supervisione e atualize seu portfólio: Use uma ferramenta de Backtest de alocação de ativos de portfólio de antemão para avaliar os retornos esperados e validar sua estratégia. Lance seu portfólio de investimentos e reequilibre regularmente seus ativos para manter seus retornos.

Conclusão

A estratégia de alocação de ativos de portfólio dita como os investidores distribuem seu capital proporcionalmente entre as seguridades negociáveis. Os instrumentos financeiros têm diferentes níveis de risco, taxas de retorno e longevidade, que os investidores manipulam para equilibrar seu portfólio de investimentos de forma a maximizar seus lucros e manter o equilíbrio.

Existem várias abordagens para organizar os fundos do investidor. A maioria delas se concentra em gerar mais renda, alcançar equilíbrio ou focar na lucratividade de longo prazo.

FAQ

Qual é a melhor estratégia de alocação de ativos?

Não existe uma regra de ouro quando se trata de alocação de ativos. Depende da idade do investidor, tolerância ao risco, capital e horizonte de tempo. Se você deseja aceitar risco e alcançar altos retornos, a alocação agressiva de portfólio é adequada para você, enquanto a alocação de ativos segurados é mais segura para investidores avessos ao risco.

Como posso alocar ativos de investimento por idade?

A regra prática diz que você deve investir uma porcentagem em ações que seja igual a 100 menos sua idade. Se você tem 40 anos, pode alocar 60% do seu portfólio em ações e o restante em títulos ou entre títulos e mercados monetários.

Como funciona a estratégia de investimento 70-30?

A distribuição 70/30 significa investir 70% em ações como geradores de alta renda e 30% em seguridades de retorno fixo, como títulos e T-bills.

Como planejo minha alocação de ativos de portfólio?

Primeiro, você deve determinar seu objetivo financeiro e tolerância ao risco. Em seguida, identifique por quanto tempo deseja investir, seja por 5, 10 ou 15 anos. Por fim, pesquise o mercado para encontrar os ativos com melhor desempenho e continue atualizando seus investimentos.