Природа Процесса Агрегации Ликвидности и Его Преимущества Для Криптовалютного Рынка

Статьи

Ликвидность, играя наиболее существенную роль в стабильном функционировании всех без исключения типов рынков капитала, оказывает огромное влияние на эффективность электронной торговли. Для обеспечения последней существует специальный процесс, направленный на аккумулирование ликвидности из различных источников и ее дальнейшее перераспределение между участниками рынка с целью обеспечения возможности проведения крупных сделок по ценам, максимально приближенным к рыночным. Этот процесс называется агрегацией ликвидности.

В данной статье будет представлена исчерпывающая информация о том, что такое агрегация ликвидности, какими преимуществами и недостатками она обладает. Вы также узнаете о его основных особенностях и о том, какие методы агрегирования ликвидности существуют на рынке.

Основные выводы

- Агрегация ликвидности — это процесс накопления и систематизации органической ликвидности из различных источников.

- Агрегация ликвидности позволяет повысить общий уровень ликвидности по каждому отдельному торговому инструменту и распределить ее между покупателями и продавцами.

- При агрегации ликвидности используется интеллектуальная система маршрутизации ордеров, которая отвечает за автоматическую маршрутизацию ордеров для наиболее быстрого их исполнения.

Что Такое Агрегация Ликвидности?

Агрегация ликвидности — это процесс объединения предложений о покупке/продаже актива из разных источников и направления их исполнителям. Этот процесс играет существенную роль в создании необходимых условий для возможности совершения криптовалютных торговых операций по наиболее выгодной (близкой к рыночной) цене при больших объемах торгов. В результате благодаря процессу агрегации ликвидности в один большой поток из разных источников удается достичь относительного баланса между уровнями спроса и предложения, что, в свою очередь, позволяет избежать таких неприятных явлений на криптовалютном рынке, как проскальзывание и спред, которые негативно влияют на эффективность торгов.

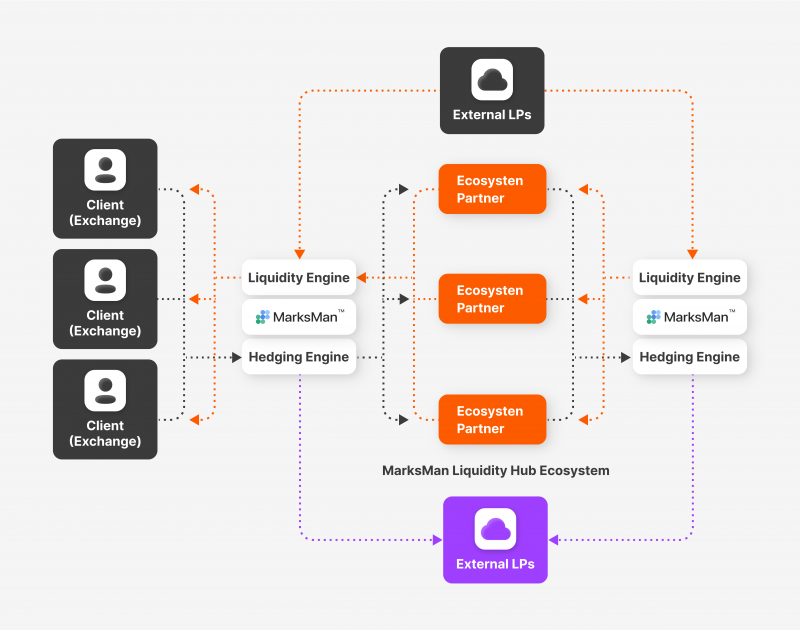

Агрегация ликвидности — это замкнутый процесс. Агрегаторы криптоликвидности, получая ликвидность от значимых бирж, одновременно формируют свой пул ликвидности за счет их заявок, увеличивая оборот. В свою очередь, клиенты, подключенные к агрегаторам, выступают как в роли потребителей ликвидности, так и в роли ее поставщиков. Благодаря этому становится возможным обеспечить идеальный баланс между уровнем спроса со стороны покупателей и уровнем предложения со стороны продавцов. Создавая хаб ликвидности, агрегаторы ликвидности используют множество внешних источников для обеспечения всех без исключения торговых инструментов ликвидностью, достаточной для поддержания стабильной цены даже в форс-мажорных обстоятельствах, при которых на криптовалютном рынке наблюдается повышенная волатильность. Одним из ярких примеров таких организаций на рынке является хаб ликвидности B2CONNECT, который предлагает так называемые услуги органической ликвидности.

В криптовалюте ликвидность рынка является важнейшим элементом, обеспечивающим сдерживающий эффект факторов, способствующих повышенной волатильности цен. Поэтому ее агрегирование призвано в первую очередь снизить влияние деятельности отдельных участников рынка, называемых “китами“, финансовый капитал которых способен существенно влиять на поведение цены практически любого актива на любом рынке и манипулировать общим трендом на торгах. Агрегация ликвидности — процесс накопления денежных потоков из различных источников в единый пул криптовалютной ликвидности — также обеспечивает постоянную консолидацию книги ордеров, обеспечивая мгновенное исполнение сделок как на покупку, так и на продажу, что дает преимущество при покупке активов по рыночной цене.

Агрегирование ликвидности используется на всех финансовых рынках, смягчая последствия высокопитательной природы торговли и избегая при этом проскальзывания и высоких спредов.

Преимущества и Недостатки Проецсса Агрегирования Ликвидности

Сегодня многие криптобиржи используют процесс агрегации ликвидности для расширения торговых возможностей с помощью передовых технологий, основанных на принципах стабильности и эффективности всех аспектов торгового процесса. Играя важную роль в стабилизации рыночных котировок, агрегация ликвидности обеспечивает бесперебойный цикл покупки и продажи финансовых инструментов. В то же время этот процесс имеет свои преимущества и недостатки.

Преимущества Агрегации Ликвидности

Для начала рассмотрим некоторые из основных сильных сторон агрегации ликвидности на криптовалютном рынке.

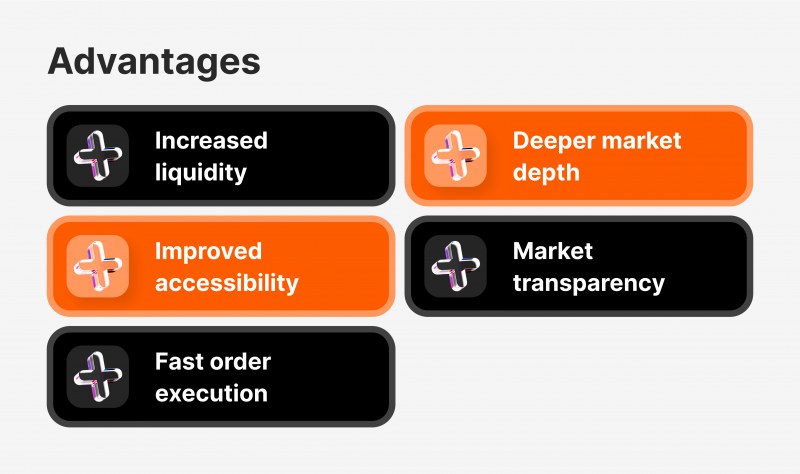

1. Увеличенная Ликвидность и Глубина Рынка

Поскольку криптовалютный рынок является наиболее требовательным к ликвидности, ее агрегация играет неотъемлемую роль в обеспечении стабильности торгового процесса. Благодаря агрегации ликвидности на криптовалютном рынке можно увеличить глубину рынка за счет аккумулирования большого количества средств в рамках торгов конкретным криптоактивом. Это позволяет трейдерам торговать более эффективно за счет более качественного исполнения ордеров, особенно при больших объемах торгов. Кроме того, повышение ликвидности позволяет участникам рынка одинаково эффективно торговать как на спотовом, так и на фьючерсном рынках, не испытывая проблем с низкой глубиной рынка и задержками в исполнении ордеров.

2. Повышенная Доступность и Прозрачность Рынка

Повышение прозрачности дает четкое представление о масштабах манипулирования рынком в ситуациях, когда крупные суммы денежных средств используются китами” для использования рыночных движений в своих интересах, задавая рыночные тенденции того или иного торгового актива. В конечном итоге, используя ресурсы нескольких поставщиков ликвидности, становится возможным обеспечить четкую картину рынка и устранить проблемы, связанные с манипулированием рынком и недостаточной ликвидностью.

3. Быстрое Исполнение Ордеров

Как показывает практика, участники рынка зачастую получают скорость в несколько раз меньшую, чем предусмотрено торговыми условиями. В этом случае, если они не успевают совершить сделку по желаемой цене, происходит проскальзывание, и им приходится принимать следующую цену в ценовом стеке. И чем ниже скорость исполнения ордера, тем больше это проскальзывание. При этом уровень проскальзывания прямо пропорционален уровню ликвидности, который в процессе агрегирования увеличивается прямо пропорционально степени распределения средств из разных источников в разные торговые инструменты.

Недостатки Агрегации Ликвидности

Сейчас рассмотрим основные недостатки агрегации ликвидности.

1. Латентность

Несмотря на современные технологии, используемые в электронной торговле, несовершенные системы и процессы, в частности используемые при агрегации ликвидности на криптовалютном рынке, порождают ряд побочных эффектов, одним из которых является латентность — временная задержка между получением запроса и ожидаемым ответом (результатом). В контексте агрегации ликвидности латентность выражается в задержке получения информации от разных поставщиков ликвидности о состоянии денежных потоков для распределения, что отражается на снижении эффективности торговли, не позволяющей трейдерам совершать крупномасштабные сделки с одинаковой скоростью.

2. Зависимость от Третьих Сторон

Агрегация криптовалютной ликвидности обеспечивается специализированными поставщиками ликвидности и технологическими компаниями, которые используют соответствующие технологии для генерации и распределения денежных потоков между рынками и торговыми инструментами.

С учетом этого факта технология агрегации ликвидности предполагает сотрудничество с агрегатором ликвидности, что, в свою очередь, обязывает компанию полностью полагаться на стороннюю платформу, доверяя сохранность всей личной и финансовой информации и стабильность предоставляемых услуг. Другими словами, работа с агрегатором ликвидности подразумевает сотрудничество и зависимость от третьей стороны, предлагающей подобную услугу.

3. Проблемы Безопасности

Безопасность, которая считается одной из важнейших составляющих работы на любом финансовом рынке и с любыми финансовыми продуктами, является серьезной проблемой, с которой сталкиваются пользователи агрегаторов криптовалютной ликвидности. Как правило, при использовании торговых платформ, позволяющих применять процесс агрегации криптовалютной ликвидности, пользователям приходится подключать свои аккаунты к нескольким биржам, что, как следствие, повышает риск компрометации личной информации. С другой стороны, системы безопасности для одновременной работы на разных криптобиржах уже позволяют снизить вероятность возникновения ситуаций, при которых возможна кража информации любого рода.

Основные Особенности Агрегации Ликвидности

Агрегация ликвидности — это уникальный процесс, направленный на максимальное сокращение времени обработки торговых приказов в матчинговом движке и увеличение пропускной способности для торговли любым типом криптоактива на любом рынке, будь то спот или деривативы. Обладая ощутимыми преимуществами с точки зрения решения вопросов, связанных с поставкой ликвидности на рынки от разных поставщиков, процесс агрегации имеет ряд особенностей, которые кратко описаны ниже.

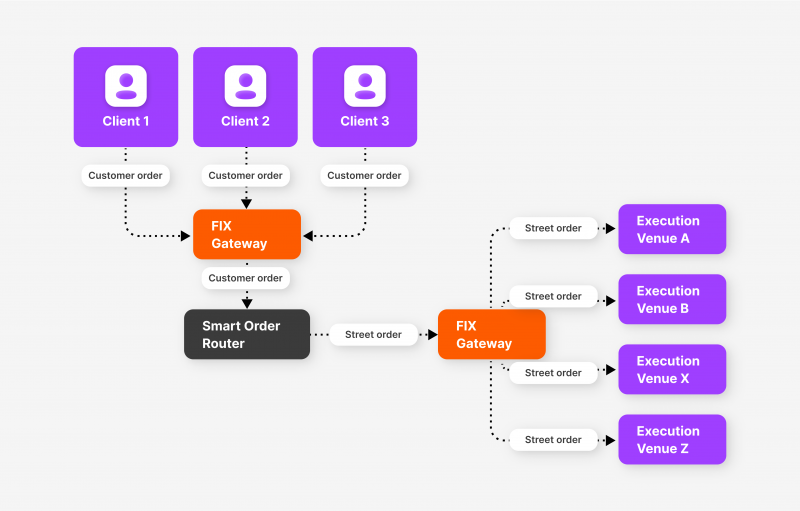

Система Маршрутизации Ордеров (SOR)

Процесс агрегации ликвидности предполагает использование системы маршрутизации ордеров (SOR), которая позволяет участникам рынка одновременно обращаться к нескольким пулам ликвидности с целью определения наилучшего направления маршрутизации ордеров и оптимизации их исполнения (регулировки скорости и качества отправки ордеров на Интермаркет для последующей обработки в матчинговом движке). Эти системы сканируют заранее заданные финансовые рынки в режиме реального времени, чтобы определить лучшее предложение и котировки для конкретного ордера на покупку или продажу, добиваясь наилучшей цены.

Кроме того, система маршрутизации ордеров выбирает подходящее место исполнения в динамике, то есть на основе потоков рыночных данных, поступающих в режиме реального времени. Такие положения поддерживают динамическое распределение ордеров по местам исполнения, обеспечивая наилучшие условия на момент ввода ордера, включая или исключая явные транзакционные издержки и/или другие факторы.

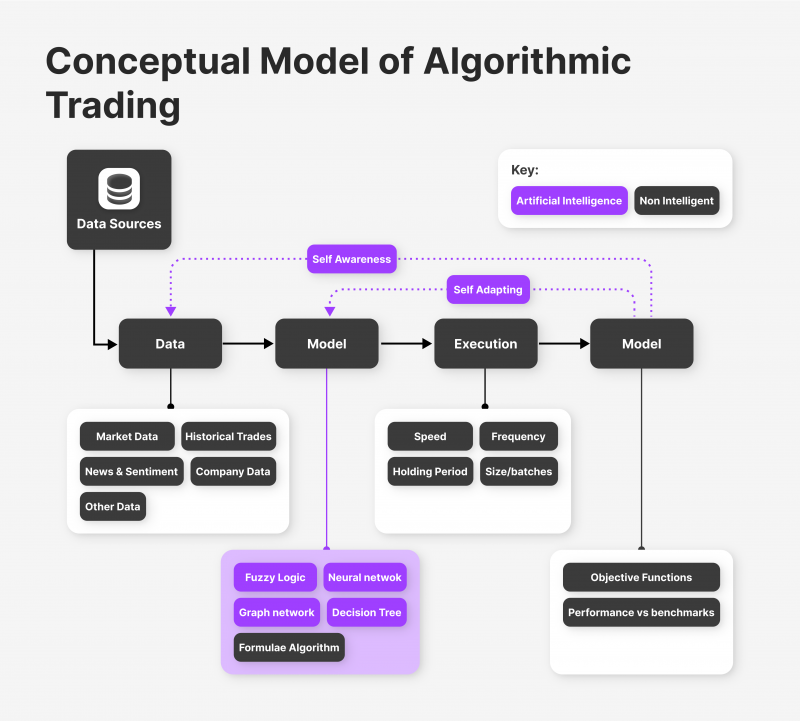

Алгоритмическая Торговля

В большинстве случаев под алгоритмической торговлей понимается автоматизированная торговля, основанная на использовании торговых роботов (автоматических алгоритмов) и специального программного обеспечения, времени и других. После этого сделки по покупке и продаже активов происходят без участия трейдера в автоматическом режиме. При этом прямой доступ к бирже часто используется для повышения эффективности алгоритмической торговли.

В сочетании с агрегацией ликвидности эта технология позволяет оптимизировать исполнение ордеров за счет динамического выбора лучших источников ликвидности от разных поставщиков. В результате участники рынка имеют возможность в полной мере воспользоваться преимуществами этого метода торговли, поскольку благодаря эффективной агрегации ликвидности автоматизированные системы обработки ордеров разбивают большие ордера на более мелкие и затем выполняют их. Это помогает быстро решать важные задачи алгоритмического трейдинга, включая корреляционную (парную) торговлю, технический анализ, арбитраж и т. д., не влияя на динамику ценообразования криптоактивов на рынке.

Консолидация Книги Ордеров

При торговле на любом рынке книга ордеров представляет собой организованную структуру, которая наглядно отражает точное количество торговых заявок на покупку с одной стороны (спрос) и заявок на продажу с другой (предложение). Формирование визуальных паттернов на основе получаемой биржей информации о динамике цен на те или иные активы происходит в режиме реального времени и позволяет увидеть состояние того или иного торгового инструмента.

При агрегации ликвидности книга ордеров консолидируется, систематизируя (объединяя) подробную информацию по обоим типам заявок из различных источников для получения полной картины рынка. Этот аспект помогает трейдерам получить больше информации об «экономике» торгуемого актива, отслеживая важные торговые показатели в книге ордеров, такие как количество продаваемого или покупаемого актива в каждый момент времени, точная цена, по которой он торгуется, и общее количество лимитных заявок, необходимых для получения представления о настроении рынка.

Основные Методы Агрегирования Ликвидности на Рынке

Для обеспечения стабильного торгового процесса необходим замкнутый и непрерывный процесс агрегации ликвидности, обеспечивающий бесперебойную работу всех необходимых систем. Обычно брокеры и компании, получающие ликвидность от крупных поставщиков ликвидности, создают пулы ликвидности через свое приложение, что увеличивает торговый оборот. В результате клиенты, подключенные к этим компаниям, выступают в роли потребителей и поставщиков ликвидности. За создание ликвидности на крипторынке отвечают несколько источников ликвидности.

Обменники

Обменники являются основными игроками на любом рынке, поскольку представляют собой специализированные профессиональные организации (сервисы), где происходит обмен одного финансового инструмента на другой, будь то криптовалюта, фиатная валюта или даже драгоценные металлы, с возможным удержанием определенной комиссии. Обменные пункты позволяют быстро и легко осуществлять операции по обмену финансовых инструментов за счет агрегации большого объема ликвидности в различных пулах ликвидности.

Профессиональные обменные сервисы позволяют обменивать множество различных торговых инструментов, включая фиатные и криптовалюты, с использованием различных платежных методов и систем. В частности, благодаря наличию высокоскоростных платежных шлюзов они позволяют осуществлять мгновенные обменные операции, обеспечивая практически мгновенное исполнение различных ордеров. Благодаря большим объемам проходящих через них средств биржевые сервисы обладают невероятно высокой ликвидностью, которая также может быть агрегирована в рамках работы одной криптобиржи или Форекс-брокера.

Розничные Инвесторы

Поступающие заявки на покупку/продажу от обычных частных трейдеров и инвесторов являются основными источниками ликвидности при торговле любым инвестиционным активом на любой бирже. Выставляя рыночные и отложенные ордера, они запускают процесс создания ликвидности, которая может быть использована для пополнения ликвидности в активах с низкой ликвидностью. Высокий спрос (интерес) на тот или иной торговый инструмент, как правило, приводит к высокой ликвидности этого инструмента, хотя для стабильной работы требуется и значительное предложение со стороны продавцов. Благодаря отсутствию обстоятельств, при которых трейдеры не могут выполнить свои обязательства, такой способ агрегирования устраняет явление, известное как контрагентский риск.

Корпоративные инвесторы

Понятие «корпоративный инвестор» (или корпорация капитала) обычно используется для обозначения крупных международных компаний или их объединений, которые собирают средства (капитал) у более мелких игроков с целью получения прибыли за счет инвестиций на рынках капитала. Их основное отличие заключается в размерах инвестиционного капитала и объемах операций, которые значительно превышают аналогичные показатели практически всех других инвесторов. Одной из предпочитаемых ими торговых практик является агрегирование ликвидности в пулы, которые используются для поддержания объема торгов торговыми инструментами. В большинстве случаев этот класс инвесторов состоит из крупных международных финансовых конгломератов, таких как банки, предоставляющих агрегированную ликвидность для нескольких бирж.

Заключение

Агрегация ликвидности — отличный инструмент на рынках, который не только используется для снижения вероятности непредсказуемых движений рынка из-за низкой волатильности, но и помогает стабилизировать рынки, что повышает комфорт при торговле криптоактивами, позволяя заключать сделки быстро, эффективно и с минимальным риском, что в конечном итоге помогает поддерживать эффективный торговый процесс.

Ищете ответы или советы?

Оставьте свои вопросы в форме, чтобы получить индивидуальную помощь

Связаться